Выпуск карты невозможен в связи с рисковой политикой банка втб что это

Почему банк

отказывает в выдаче

кредитной карты?

Банки тщательно подходят к выбору своих заемщиков, чтобы минимизировать риски невозврата заемных средств. Снижение рисков для банка означает возможность устанавливать минимальные ставки по кредитам.

Одобрение заявления на кредитную карту для заемщика происходит по определенной схеме, банк должен оценить множество параметров, которые характеризуют способность заемщика своевременно выплачивать долг – кредитную историю заемщика, его текущую долговую нагрузку, уровень дохода и т. д.

Чтобы узнать, дадут ли Вам кредитную карту, важно самому оценить свои возможности и финансовые привычки:

Ответы на эти вопросы помогут понять, почему отказывают в одобрении заявления на кредитную карту, и предотвратить такую ситуацию.

Возможные причины отказа

Банк обращается в бюро кредитных историй, которые хранят данные о заемщиках и всей истории их взаимоотношений с банками. Записи, говорящие не в Вашу пользу, могут побудить банк отказать Вам в выдаче карты.

Рекомендация №1. Следует тщательно заботиться о своей финансовой репутации и вовремя погашать задолженность перед банком.

Почему не дают кредитную карту заявителям, не имеющим в своей истории негативных записей, связанных со своевременным погашением задолженностей?

Причины отказа могут крыться в неправильном заполнении заявления на оформление кредитной карты: если адрес или телефон указаны с ошибками, то при запросе информации о кредитной истории обнаружатся расхождения, что может быть расценено банком как попытка дезинформации.

Рекомендация №2. Внимательно проверяйте внесенные данные, прежде чем отправить заявку на оформление кредитной карты.

Впрочем, если Вы дисциплинированны в выплатах, аккуратны при оформлении заявления и трезво оцениваете свои финансовые возможности – банк будет рад видеть Вас в числе своих клиентов!

Зампред ВТБ 24: мы не хотим выдавать кредиты, которые потом придется продавать коллекторам

Анатолий Печатников рассказал, какая стоимость риска для банка является целевой и как идет борьба за зарплатных клиентов

— Какую динамику показал кредитный портфель ВТБ 24 в январе-августе?

— Я так понимаю, что основной прирост кредитного портфеля сейчас обеспечивает ипотека.

— Где вы ищете качественных заемщиков, которые обеспечивают банку рост портфеля?

— Вы чувствует усиление борьбы банков за зарплатных клиентов?

— А когда вы говорите о монетизации действующей клиентской базы, что конкретно имеете в виду?

— Это все связано с предодобренными предложениями и облегчением доступа потребителей к нашим услугам. То есть мы с каждым месяцем, с каждым кварталом учимся лучше понимать потребности и возможности наших клиентов, предугадывать их жизненные циклы и направления предстоящих трат, предлагать им адресные продукты, которые удовлетворят все эти потребности. У нас достаточно мощный аналитический аппарат, который оценивает поведение клиентов, их траты по картам, географию расходов, типы покупок и так далее.

— То есть вы знаете о клиенте все?

— Стараемся знать, хотя все знать невозможно. Но в это мы вкладываем много денег и боремся за то, чтобы наши предложения были как можно более точными и адресными и чтобы отклик по ним увеличился до 10-15%.

— А вы можете рассказать, какой сейчас уровень одобрения по кредитам?

— С какого момента был ужесточен риск-менеджмент? Или это какой-то постепенный процесс?

— На горизонте какого периода хотите снизить стоимость риска до 2%?

— То есть для вас маржинальность бизнеса уходит на второй план?

— Но вы сказали про низкий процент.

— По вашим оценкам, пик создания резервов по кредитам пройден?

— Нет, наши отчисления в резервы в принципе сопоставимы с ожидаемой чистой прибылью за год. Но это у всех розничных банков. Не скажу, что это крупнейшая статья наших расходов, все-таки административно-хозяйственные расходы выше, но вторая, точно, по значимости.

— Вы начали больше зарабатывать во многом благодаря снижению ключевой ставки. Как изменится процентная политика банка во второй половине года?

— Ставки по валютному привлечению будут радикально снижаться. Мы уже сейчас предлагаем ставки 2%, и я думаю, что до конца года еще есть потенциал для снижения ставок. И это будет продолжаться.

— Наше законодательство не позволяет устанавливать отрицательные ставки по депозитам.

— Как вы относитесь к планам Центрального банка повысить в следующем году базовую ставку взносов в страхования вкладов?

— Резко негативно. Мы и так финансируем бездарных банкиров и закрываем дыры, созданные нечистоплотными руководителями других банков. Конечно, за счет нас и других госбанков формируется фонд страхования вкладов.

— А вы оценивали, сколько в 2016 году ВТБ 24 заплатит в фонд с учетом уже состоявшегося повышения базовой ставки?

— Конечно, оценивали. Мы платим ежеквартально порядка 2,3 млрд рублей. То есть у нас совокупные годовые расходы около 9 млрд рублей отчислений в фонд страхования вкладов. Это большие отчисления. Хотя, в принципе, устойчивости нашей кредитной организации вообще ничего не угрожает.

— А если вернуться к процентной политике, как будут вести себя ставки по кредитам?

— Ставки по кредитам тоже будут снижаться, но более медленными темпами, чем по депозитам.

— В 2016 году истекает срок программы субсидирования ставок по ипотеке. Как изменится спрос на ипотечные кредиты в 2017 году?

— Я думаю, что продлеваться на 2017 год эта программа точно не будет. По моему мнению, дополнительной поддержки рынка ипотеки в следующем году не потребуется. Конечно, строители будут возражать, и Минстрой будет бороться за сохранение хоть какой-то субсидии в каком-то виде, но вряд ли это будет поддержано. Честно говоря, такой явной необходимости в этом я не вижу, потому что уровень рыночных ставок к началу 2017 года будет вполне приемлемым.

— У вас есть оценки, какой будет средняя ставка по ипотеке в 2017 году? Ниже или на уровне того, что сейчас предлагают банки?

— Ниже, конечно. Я думаю, что мы в первом квартале 2017 года вполне увидим среднюю ставку 13%, это комфортная ставка, которая не будет каким-то стоп-фактором для покупателей строящегося жилья. Если вспомнить рекордный по выдачам 2014 год, ставка тогда как раз находилась в районе 13%. И если рассуждать с государственной точки зрения, нужно ли тратить народные деньги на субсидирование ипотеки в 2017 году, я думаю, что этого делать не стоит. Если инфляция снизится в следующем году, я думаю, что мы вполне увидим ставки и ниже 13%.

— Иными словами, вы не ожидаете снижения спроса на этот продукт?

— А как изменится спрос на другие кредитные продукты в 2017 году?

— Расскажите, как продвигалась работа с VIP-клиентами. Это одно из основных направлений развития ВТБ 24 в действующей стратегии.

— А можно уточнить, грубо говоря, сколько стоит входной билет, чтобы стать VIP-клиентом?

— Насколько вы планируете увеличить базу VIP-клиентов в перспективе нескольких лет?

— Будут ли альтернативные источники инвестирования увеличиваться?

— Конечно, у клиентов не будет альтернативы, когда ставки по валютным депозитам снизятся до 0,5-1%. Тут надо отметить, что у нас по-прежнему есть некие ограничения по сотрудничеству с европейскими и американскими банками. Поэтому сейчас мы активно движемся в Азию. У нас большой проект с Сингапуром. В партнерстве с Bank of Singapore мы выстраиваем платформу для наших VIP-клиентов, чтобы они имели возможность инвестировать в азиатский фондовый рынок. Там тоже хорошие предложения с хорошей доходностью и юрисдикция другая. Мы сейчас эту тему развиваем, потому что, к сожалению, вы сами видите, что ни в Европе, ни в Америке русских клиентов особо никто не ждет. У нас уже первые 20 клиентов в Сингапуре открыли счета. Готовимся к первым крупным сделкам, причем это будут реально крупные сделки на десятки миллионов долларов.

— АИЖК сообщало, что «Росвоенипотеке» может не хватить 29 млрд рублей на погашение ипотечных кредитов, выданных по программе «Военная ипотека», в связи с тем, что в 2016 году не были проиндексированы накопительные взносы участников программы. Вы видите в связи с этим какие-то риски для ВТБ 24, который также активно выдает военную ипотеку?

— Здесь я могу похвалиться, что мы, когда входили в программу кредитования военнослужащих, ориентировались на будущую индексацию, но не шли по пути капитализации процентов, что сделало АИЖК. И мы исходили из того, что даже текущим уровнем взноса, которое делает государство, кредит должен быть закрыт. Просто если бы была индексация теми темпами, которые изначально планировались, кредит, условно говоря, был бы погашен быстрее. Но и сейчас он выходит в ноль.

В чем проблема АИЖК? Они пытались максимизировать доступную сумму кредита на старте и уходили в продукты с обратной амортизацией. То есть они часть начисленных процентов прибавляли к телу кредита, и у них формула погашения заключалась в том, что тело кредита первое время росло, а потом начинало снижаться после индексации. И они сейчас в тяжелой ситуации с точки зрения математики, потому что реально имеют риск, что кредит не будет погашен к окончанию срока его действия.

Единственный негативный опыт, который у нас был в ипотеке, это 2014 год, когда готовилась Олимпиада в Сочи. Мы давали кредиты не только на покупку жилья, а еще на 14% больше цены приобретения, чтобы люди имели возможность сделать ремонт и купить мебель. Но в результате мы не так много таких кредитов выдали. Кстати, мы тогда кредитовали без первоначального взноса. И сейчас, на мой взгляд, многие банки не очень осмотрительно поступают, запуская программы с нулевым первоначальным взносом. Мы извлекли уроки и больше не кредитуем в валюте вообще, не кредитуем без первоначального взноса и не выдаем крупные кредиты. Это запрет навсегда. Пока мы здесь руководим этим банком, этого не будет.

— Как продвигается реструктуризация валютной ипотеки?

— А много семей, участвующих в госпрограмме помощи ипотечным заемщикам в трудной финансовой ситуации?

— Я не скажу, что это сотни, но это десятки случаев. Все остальное идет в рамках нашего общего публичного предложения. Мы, кстати, будем сворачивать свою программу реструктуризации.

— С Нового года?

— Нет, мы уже с 1 сентября отменили часть льгот. Например, по нашей программе с отступным мы снизили допустимую сумму превышения остатка задолженности заемщика над текущей рыночной стоимостью квартиры с 7 до 3 млн рублей. Мы активизировали судебные процессы по всем валютным клиентам, которые не соглашаются на наши стандартные условия реструктуризации и у которых отсутствуют какие-то острые социальные факторы. И мы по полной запустили весь процесс судебного преследования и обращения взыскания.

— В связи с этим вопрос: как вы оцениваете закон о банкротстве физлиц?

А с другой стороны, гражданам, которые объективно испытывают сложности при обслуживании кредитов, это дает возможность освободиться от долгов. Потому что по факту завершения этой процедуры все обязательства гражданина просто аннулируются, мы все списываем, и человек больше никому ничего не должен, нельзя ничего продать коллекторам.

— Никаких корректировок в закон вносить не надо?

— Пока нет. Мы пока еще не завершили до конца ни одно банкротство. Я думаю, уже летом следующего года у нас будут решения судов об окончательном завершении этой процедуры, и тогда можно будет какие-то выводы делать. Я думаю, только в конце следующего года могут появиться какие-то предложения по изменениям в закон.

— А вы сейчас эту опцию во всех договорах прописываете?

— Во всех. Более того, для «пилота» мы с текущими должниками договариваемся, что оформим такие дополнительные соглашения и пойдем через исполнительную надпись нотариуса.

— Как будете строить работу с коллекторскими агентствами, с учетом того, что у вас в планах снижение стоимости риска? Вы планируете сами активизировать работу по взысканию долга или продолжите практику передачи или продажи портфеля кредитов?

— Мы сотрудничали с коллекторами в двух формах: продавали совсем уж безнадежные долги и привлекали их в качестве агентов по взысканию. Сейчас обе формы присутствуют в нашей деятельности. Более того, мы до конца года готовим сделку (я сейчас не могу сказать, состоится она или нет, все зависит от цены, которую мы получим) по продаже безнадежных долгов. Хотим посмотреть, как рынок отреагировал на скорое вступление в силу закона о коллекторах. Очевидно, что цены на безнадежные долги будут падать. А агентская схема сохранится, здесь я не вижу, насколько сильно этот закон может негативно сказаться.

Основное благо для должников в этом законе, что они могут отказаться от взаимодействия с кредитором. Закон дает должнику право в письменном виде обратиться к кредитору и сказать, что он не готов взаимодействовать по вопросу погашения задолженности, любое общение либо с представителем, либо в суд. И, конечно, это лишает возможности и коллекторов, и нашей службы взыскания побуждать клиента к добровольному погашению. Я не думаю, что опция отказа от взаимодействия окажет сильное влияние на рынок. Но какая-то часть клиентов, наверное, будет ею пользоваться.

Если же клиенты будут отказываться от взаимодействия, то мы будем идти другими путями, которые нам законодательством позволены: то есть либо через нотариат, либо через банкротство физлица, либо через исковое и приказное производство. Важно, чтобы граждане понимали, что преследование кредитора неотвратимо. Если ты взял в долг, ты его должен отдать. Мы будем взыскивать по полной и до последнего, это точно.

— Какую сумму проблемных кредитов вы хотите реализовать?

— Мы хотим продать до конца года портфель кредитов на сумму порядка 30 млрд рублей. Мы предложим рынку эти кредиты и посмотрим, какие будут цены. Потому что у нас же есть альтернатива оставить эти активы у себя и продолжать взыскание самостоятельно уже с внебаланса.

— Есть ли шанс, что ВТБ 24 выйдет с ипотечными облигациями в 2016 году?

— Мы ждем новых нормативов регулятора, потому что пока нормативный акт не вышел. Это просто первое необходимое условие для того, чтобы мы вообще в эту историю двинулись. Потому что без снижения коэффициента риска по ипотечным облигациям нет экономического смысла проводить такого рода сделки. Если регулятор выпустит такой нормативный акт, то мы готовы делать пилотную сделку с АИЖК, но мы пока не сошлись в ценовых условиях. Если мы достигнем согласия по цене поручительства, то мы выпустим ипотечные облигации.

— То есть они слишком высокую цену просят за свое поручительство?

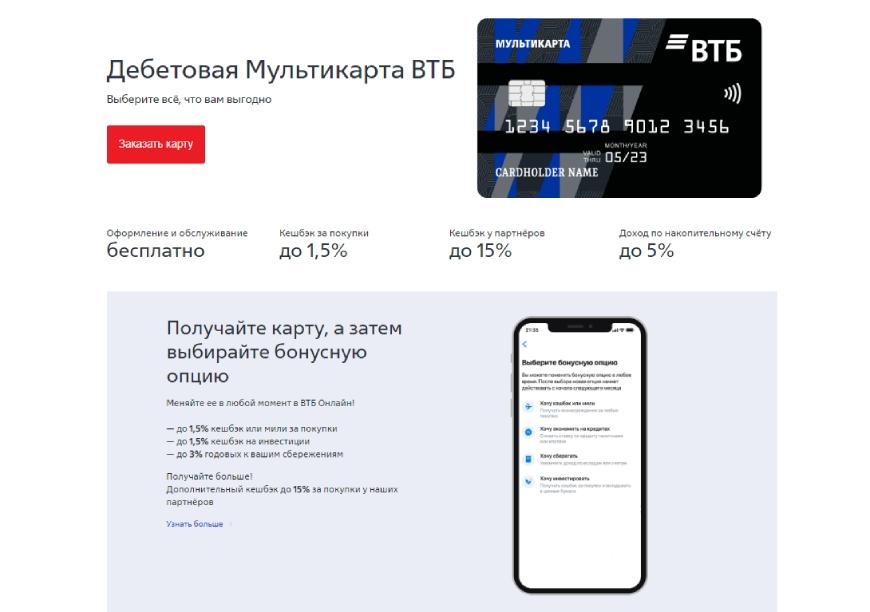

В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 5 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Начать пользоваться картой можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек или мили каждый месяц:

Можно подключить расширенные уровни вознаграждения:

Чтобы пользоваться расширенными уровнями и обслуживание карты было бесплатным, владельцу нужно пользоваться картой на сумму от 10000 рублей в месяц. Если не дотягивать до этой суммы, то нужно платить 249 рублей помесячно.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 300 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.